連載

21世紀にふさわしい経済学を求めて

第6回

桑垣 豊

(NPO法人市民科学研究室・特任研究員)

PDFはこちら

第4章 供給不足の原因と対策

生産力・供給力が足りなければ、貧しくなるのは常識にかなう考え方である。20世紀始めまでは、ほとんどの時代・地域で、生産力が需要を下回っていた。しかし、20世紀前半の世界大恐慌の経験を経て、需要不足が貧しさ・不況を招くことがあることが明らかになった。需要不足を論じるケインズ経済学、そしてマクロ経済学の誕生もこのときである。

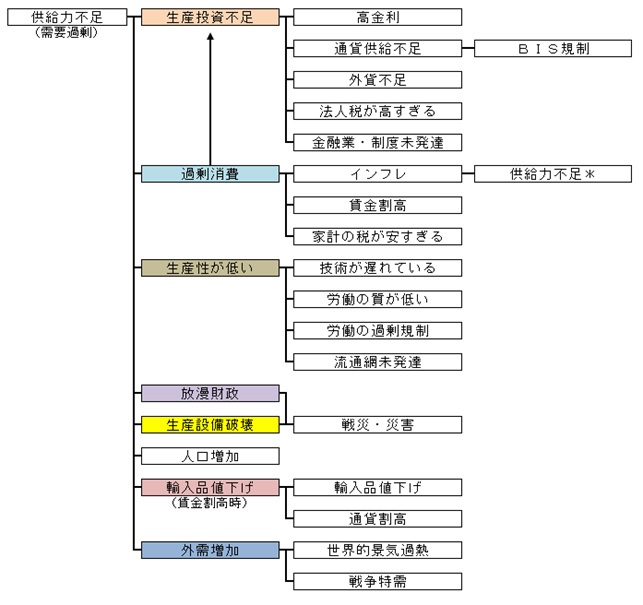

一方で、20世紀以後も、生産力不足が貧しさや不況の原因となることも少なくない。この章では、生産力・供給力不足が不況や貧困を招く原因をさぐる。まず、全体像を図に示す。

図4-1 供給不足要因の詳細図 *再帰的(自己増殖的)要因

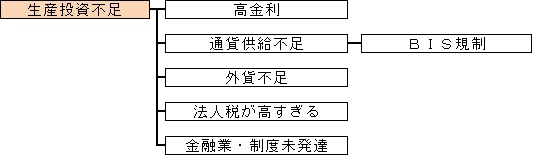

H.生産投資不足

図4-2 生産投資不足

生産投資不足は、当然、開発途上国で目立つ要素である。それを5つの要因にわけて説明する。特に項目を掲げなかったが、貧しさが投資のさまたげの基本であることは言うまでもない。

▼高金利

設備投資をしようとするとき、金利が高ければ借りるのはむずかしく投資がとどこおる。生産力不足では、設備が不足するので投資資金が必要であるが、金利が高いと思うように投資できない。これが、高金利による不況である。

金利が高いということは、資金不足が背景にあるが、借り手の信用が低くてリスクの分だけ金利が上乗せになる「リスクプレミアム」もある。ここで、金利が決まる要素を整理する。

金利=貨幣の借り賃+物価変動+リスクプレミアム

「貨幣の借り賃」というのが、狭い意味の金利である。「貨幣の借り賃」と「物価変動」は、国単位、ときには国際相場(資本の自由化で)として決まってくる。リスクプレミアムは、個々の企業によって違ってくる。

「貨幣の借り賃」の操作は、金融政策の主な手段である。日本銀行をはじめとする中央銀行の役目である。この狭い意味の金利は、金融市場の貸し手と借り手のバランスで決まるので、介入には制約がある。銀行は、貸出額に対して一定率以上の準備預金を、中央銀行の口座に預ける義務がある。中央銀行は、準備預金に対する利子を操作することで、金利をコントロールする。企業に直接融資するのは、銀行などの民間金融機関なので、中央銀行は間接的に金利をコントロールしていることになる。それ以外に公開市場操作などがあるが、くわしくは金融の章をもうけて、そこで説明する。国債の購入なども、公開市場操作の一種である。また、「物価変動」は、物価(インフレ)のところで述べる。

「リスクプレミアム」は、中小企業などの場合、中央銀行のコントロールしようとする政策金利(貨幣の借り賃)に比べて、ずっと大きい。日本銀行の金融政策では、どうにもならない。リーマンショック後の不況のとき、日本では公的信用保証の拡充で中小企業の借り入れは改善した。中小企業にとって金利以前に、リスクがあって融資してもらえないことが多い。そこで、返済が滞ったり、会社がつぶれたりしたときのために、公的な信用保証制度があり、各地の信用保証協会がいざというとき、代位弁済する。このように、金利政策は多様である。

最後に、政府による生産基盤投資不足による生産力の伸び悩みをあげる。生産基盤投資とは、道路、橋、港、通信網、電力などのことである。これらは、生活基盤であると同時に生産基盤でもある。金利が高ければ、政府や自治体の債務も制限を受ける。後にふれる「流通網未発達」の別の側面でもある。

▼通貨供給不足

通貨供給の主体はすでに説明したように、民間金融機関である。その民間の貸し出しを制限するのが、日本銀行への準備預金と、BIS(国際決済銀行)規制である。

日本銀行が準備預金の割合を引き上げると貸出が減り、通貨供給不足になる。割合が一定でも日本銀行が民間金融機関の持つ国債などを買い上げると自動的に、準備預金が増えるので融資枠が拡大する。これを「買いオペ」と言い、公開市場操作の一種である。生産力不足で、企業の投資意欲が高いとき、通貨供給量が不況の要因となりうる。

今、日本銀行がやっている金融緩和は、この買いオペを前代未聞の規模で行うことで実行している。現在は資金の大幅供給過大であるので、その政策は無効であるだけでなく、バブル経済を引き起こす危険性もある。株や地価があがっていて、すでにミニバブル状態である可能性が濃い。

BIS規制は、自己資本比率の規制のことで、国際的融資をする場合には8%以上を必要とする。貸出総額あたりの、預金や自己資産総額を割り算した割合を一定以上に保つ義務を設けることで、リスクのある融資を抑制する制度である。しかし、金融業は一定の安全性が必要だが、リスクのレベルを個別融資先を検討して見極めるのが本来の業務である。見極めが確かであれば、リスクを抑えながら、たくさんの融資ができ効率的である。一律に割合を設けるのは不合理である。

日本の場合、BIS規制とともに、中小企業庁の硬直的貸出マニュアルも貸し渋りにつながっている。赤字企業には原則貸出ができないなど、非現実的な対応がマニュアル化してしまった。マクロ経済的には需要不足の日本であるが、ミクロには中小企業を中心に貸し渋りが生じている。前述のように、中小企業への融資の利子は、リスクプレミアム部分が多いので金融緩和の効果は薄い。このように全般的な資金余りにもかかわらず、中小企業には資金不足が生じる事態となった。リーマンショック後の経済対策で、信用保証を拡大した結果改善した。

【続きは上記PDFでお読みください】